Как анализировать фьючерсные отчеты для прогнозирования цены Bitcoin. Об этом и о фьючерсах в целом в нашей статье.

Что такое фьючерсы?

Для начала освежим в памяти, что такое фьючерсы и как они работают. Фьючерс представляет собой контракт с продавцом на покупку или продажу некого актива по текущей цене, но в будущем. «Как это?» — спросите вы. Объясним на примере одного килограмма бананов. Допустим, вы уверены, что через месяц килограмм бананов будет стоить дороже чем сейчас, в виду каких-то предпосылок. Текущая цена 40 р/кг. С помощью фьючерсного контракта вы можете заключить договор с продавцом, о том, что ровно через месяц, вы купите у него килограмм бананов за 40 р/кг. Через месяц бананы действительно дорожают и стоят 60 р/кг., но вы покупаете их за 40, благодаря фьючерсам. Поздравляем, в данной ситуации вы вошли в лонг, сделали успешную покупку и заработали на разнице. А со стороны продовца это была игра на понижения, которая увенчалась бы успехом, если цена бананов упала, спустя месяц. И тогда бы заработал он.

Фиючерсные контракты можно заключать на любые товары, услуг, валюты, ценные бумаги, акции, но в нашем случае нас интересуют криптовалюты ибиткоин в частности. В данный момент биткоин-фьючерсы торгуются на биржах CBOE и CME. При этом расчет за них происходит фиатными деньгами, т.е. при всех успешных или не успешных сделках вы не получите биткоин, вы получите его эквивалент (в основном в долларах).

Влияние фьючерсов на цену.

Закономерность простая, если прослеживается тенденция, что много крупных игроков открыли шорт позиции на фьючерсном рынке — стоит задумать о скорой падении цены. И, соответственно, наоборот.

Также стоит принимать во внимание объемы продаж и покупок по фьючерсам. Они показывают уровень интереса к самому биткоину

Теперь, когда мы знаем логику, которая стоит за заключением фьючерсных контрактов, становится понятно, почему важно за ними следить. Очевидно, что если большое количество крупных игроков одновременно открывает шорт — значит, стоит задуматься о возможной скорой просадке на рынке. И наоборот, когда киты начинают переплывать в лонг-позиции, можно ожидать разворота. Также по тому, в каких объемах продают или покупают фьючерсы, можно оценить уровень интереса к самому биткоину, что может отразиться на рыночной цене актива.

Куда смотреть?

Фьючерсные отчеты регулярно публикует Комиссия по срочной биржевой торговле (CFTC), один из главных финансовых регуляторов США. Именно поэтому, кстати, сейчас трейдеры остались без этого инструмента — в результате так называемого «шатдауна» работа американского правительства заблокирована. Пока правительство не придет по определенным вопросам к соглашению с президентом Дональдом Трампом, регуляторы не смогут продолжить работу, а значит и отчетов мы не увидим. Самое время для тех, кто их еще не анализировал, поднабраться знаний и подойти к новому отчету во всеоружии!

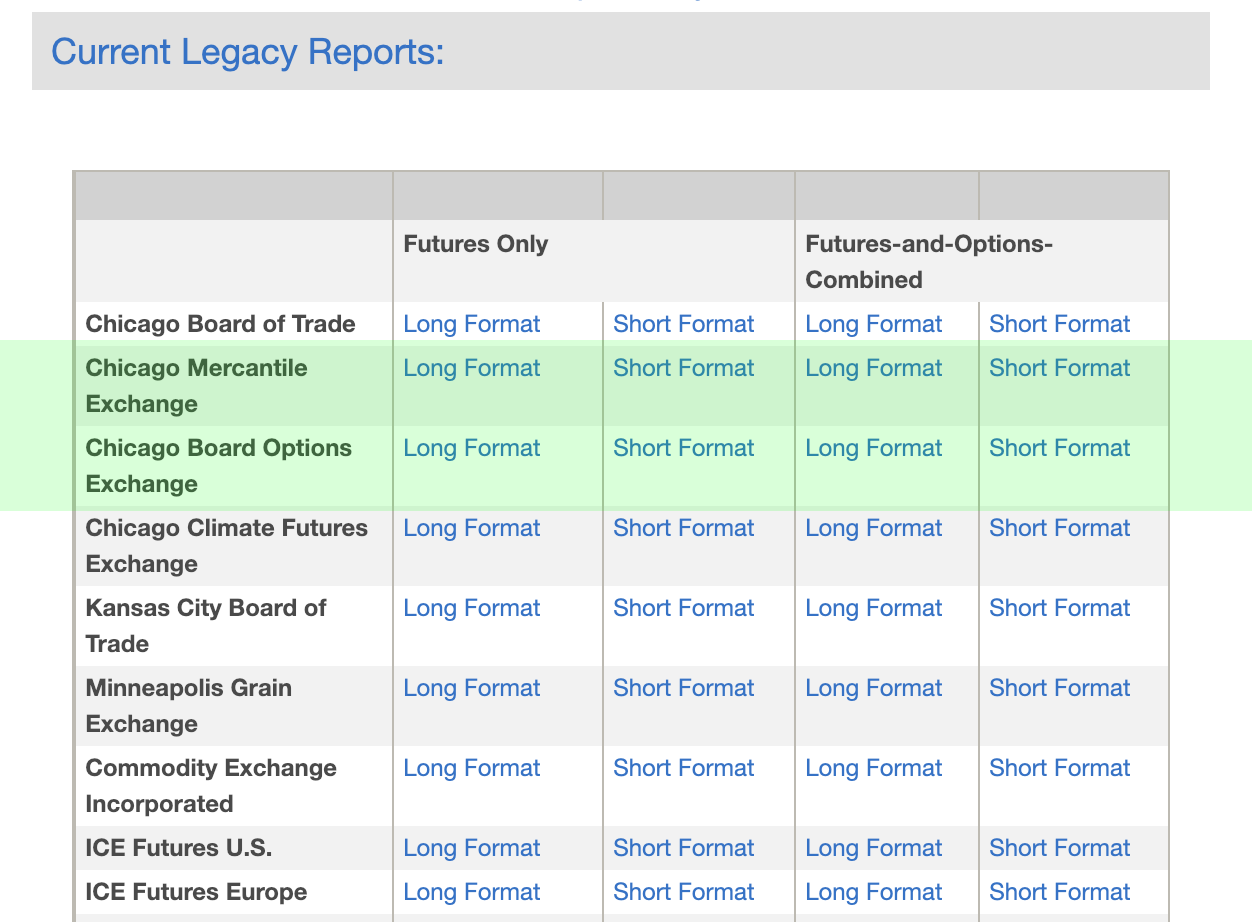

Отчеты Комиссии можно найти на официальном сайте ведомства. Обычно они выходят в пятницу около 15:30 по североамериканскому восточному времени. В праздничные дни отчеты переносятся. Во вкладке по ссылке выше мы проматываем страничку вниз до списка площадок. Нам нужны отчеты в Long format от CME и CBOE.

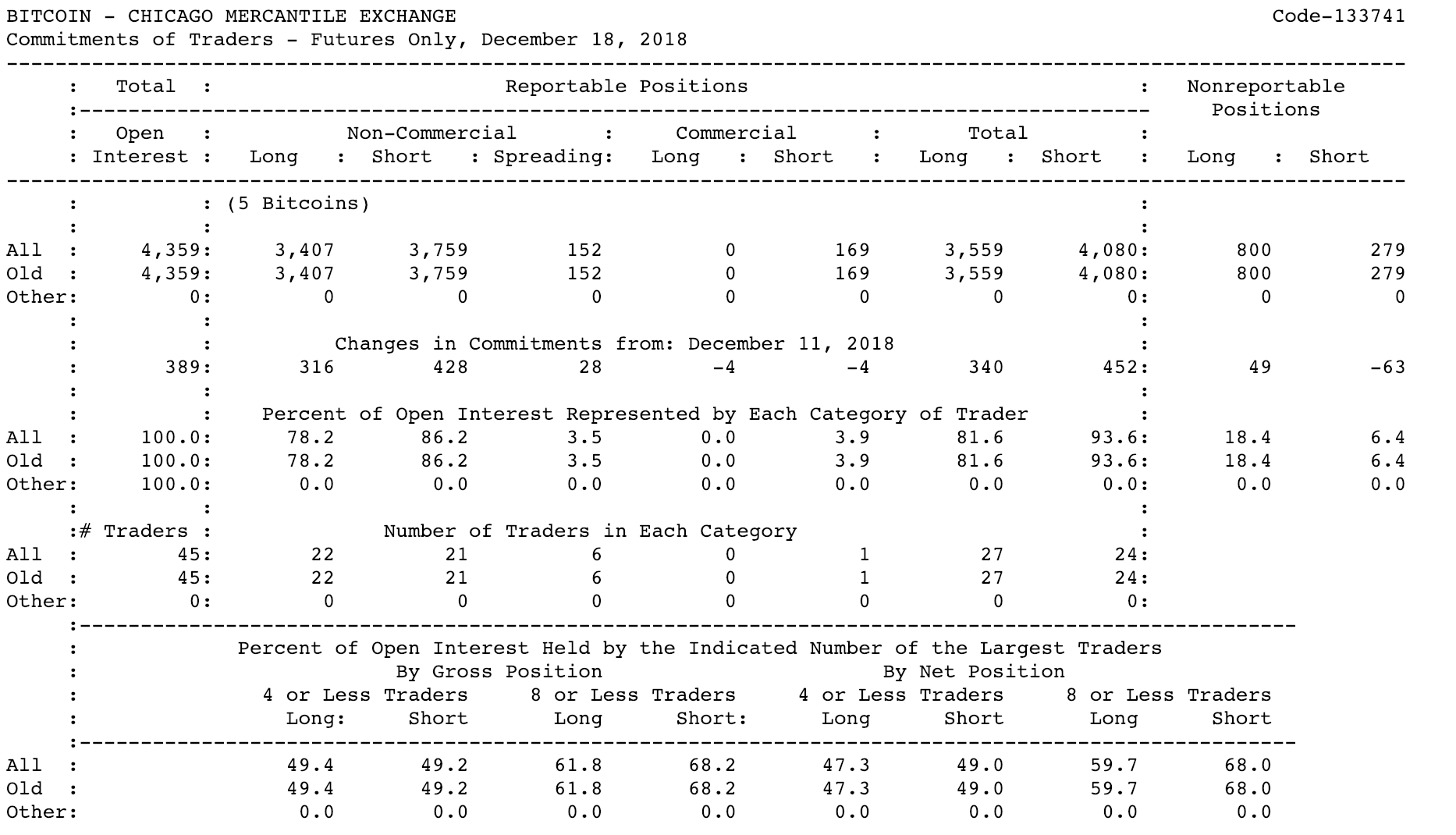

По клику на нужный формат мы получим целый список отчетов, среди которых нам нужен конкретно биткоин (для экономии времени ищем его через поиск по странице — Ctrl+F). Вот как выглядит последний отчет от 18 декабря:

Выглядит пугающе, но на деле смысл каждой колонки достаточно прост. Давайте пройдемся по их списку:

Open Interest — общее количество открытых контрактов, каждый контракт — 5 BTC. После него идут позиции, по которым есть данные, подходящие под регламент отчета Комиссии.

Non-Commercial — это позиции крупных игроков, которые не заполняют форму CFTC-40. Как правило сюда попадают спекулянты и хедж-фонды. Посмотрим на содержимое раздела. Если с понятием лонгов и шортов мы уже познакомились выше, то Spreading — это что-то новое. В эту колонку заносятся перекрывающиеся позиции у одних и тех же участников рынка.

Например, у одного и того же спекулянта открыты 100 лонг-позиций и 50 шорт-позиций. В таком случае разница в количестве позиций будет занесена в нужную колонку (50 контрактов в данном случае учтены в лонг). При этом еще 50 лонг- и шорт-контрактов будут внесены в отчет как 50 spreading-контрактов. Одновременно и шорт- и лонг-позиции трейдер как правило открывает, если хочет застраховаться от возможных убытков.

Commercial — это официальные крупные игроки-институционалы, которые обязаны заполнять форму CFTC-40.

Total (Общая сумма) суммирует все позиции с учетом спрединга.

Nonreportable positions — это мелкие игроки рынка, данные по которым не попадают под типовой формат отчетности Комиссии. Иронично, что в подавляющем большинстве случаев они обманываются в своих ожиданиях по рынку.

Changes in commitments — это разница в числе разных позиций по сравнению с прошлой неделей. В приведенном отчете, например, видим, что институционалы на этой неделе закрыли четыре лонга и шорта. Если при этом растет спрединг — значит, держатели контрактов не очень уверены в своей позиции и хотят подстраховаться.

Percent of Open Interest — показывает соотношение лонгов и шортов в процентах, считается с учетом спрединга.

Ниже — количество трейдеров в каждой категории, в Spreading тут попадают те игроки, у которых открыты и лонги, и шорты.

Последние строки отчета рассказывают нам о том, какое количество контрактов в процентном соотношении в конкретной категории сосредоточены в руках четырех и менее трейдеров и восьми и менее трейдеров. Это позволяет нам оценить, насколько «разжирели» на рынке киты и сколько именно контрактов они прибрали к рукам.

Как анализировать эти данные?

Конечно, самое интересное — это изменение в числе открытых и закрытых позиций от недели к неделе. Уже по этим движениям можно многое предположить по тому, куда пойдет рынок, и будет ли вообще какое-то значительное движение в ближайшем будущем.

Также очень интересно наблюдать за моментами, когда большое количество позиций какой-либо направленности собирается в одних руках. Это может говорить о том, что крупная рыба что-то знает о грядущих событиях в своем пруду и реагирует заранее. Особенно часто подобными инсайдами славятся институционалы.

Разная динамика цифр может намекать на очень различные сценарии, поэтому оцениваем данные в комплексе, стараемся смотреть на всю картину целиком.

Это все теория, что на практике?

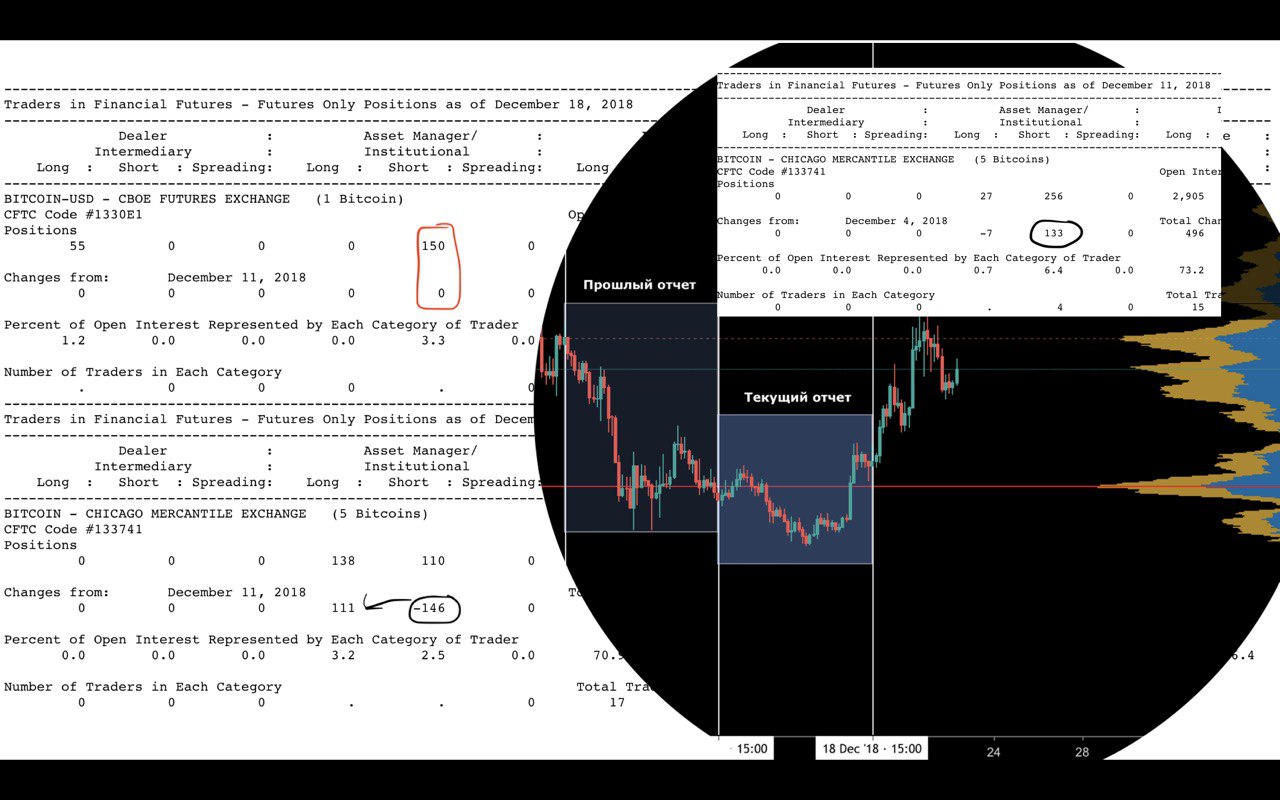

А на практике даже простые изменения в числе шортов и лонгов могут подсказать опытному трейдеру, чего ждать от рынка. По нашему опыту, аналитика отчетов срабатывает и дает делать весьма точные предположения (но не непогрешимые, конечно). К примеру, в последних отчетах от 18 декабря со CBOE и CME мы увидели следующую динамику:

В нем видно, как крупные участники переливаются из шортов в лонг, закрывая часть коротких позиций, которые уже принесли им прибыль на последнем падении. Шорты же, которые открывали с 11 по 18 декабря, уже на момент аналитики были скорее всего прикрыты. Однако импульса к мощному росту в этих отчетах также не было.

Взглянув на некоторые другие факторы, мы поставили на движение биткоина в определенном диапазоне:

И оказались правы, цена BTC потом действительно двигалась в этом коридоре флэта:

Резюмируя, отметим, что для внимательного трейдера фьючерсные отчеты — это мощный источник информации. Однако слепо полагаться лишь на них нельзя, необходимо пользоваться и другими инструментами. Ведь в какой-то момент они могут просто оказаться недоступны — как это происходит сейчас из-за «шатдауна» американского правительства.

В любом случае, навык анализа этих данных еще не раз может оказаться вам полезным.